- SBIぷらす年金って?

- そもそも企業型確定拠出年金がわからない

- 確定拠出年金を知って将来に備えたい

こんな疑問にこの記事では応えて行きます。

企業型確定拠出年金制度とは

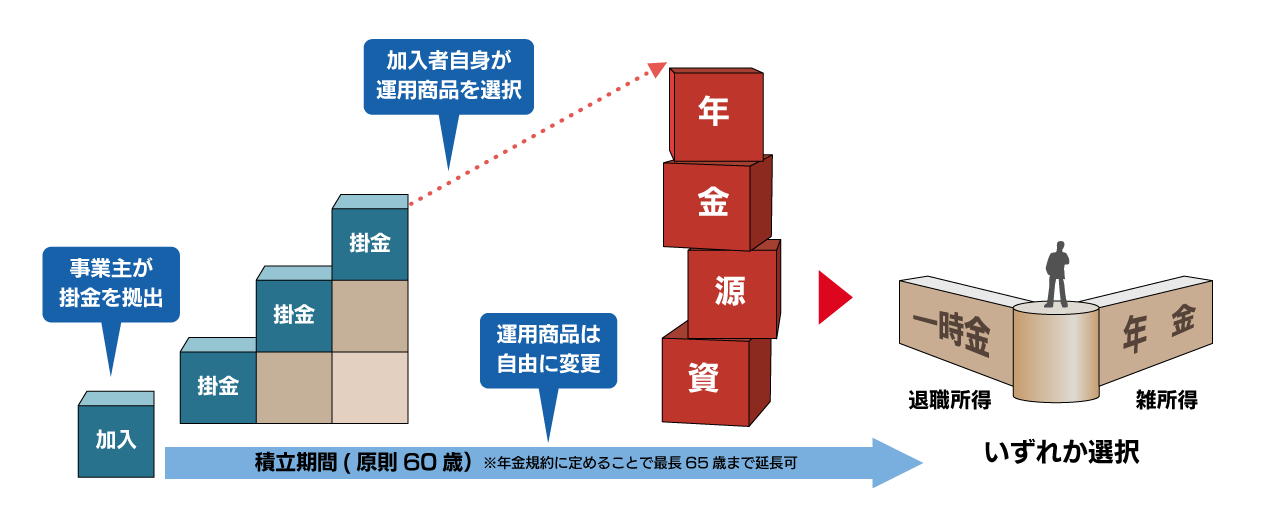

企業型確定拠出年金制度とは、企業が掛金を負担し、加入者自ら運用商品を選択、運用する企業年金制度です。

- Point1:事業主が厚生局に申請し、承認を得て型確定拠出年金制度を導入します。

- Point2:事業主は、掛金を加入者の確定拠出年金口座に拠出します。

- Point3:加入者は自ら運用商品を選択し、年金資産を運用します。

- Point4:原則60歳で受給権を取得し、一時金もしくは年金で受け取ります。

制度設計について

「SBIぷらす年金プラン」は、選択制の他、ご要望に応じたコンサルティングをご提供します。

設計例

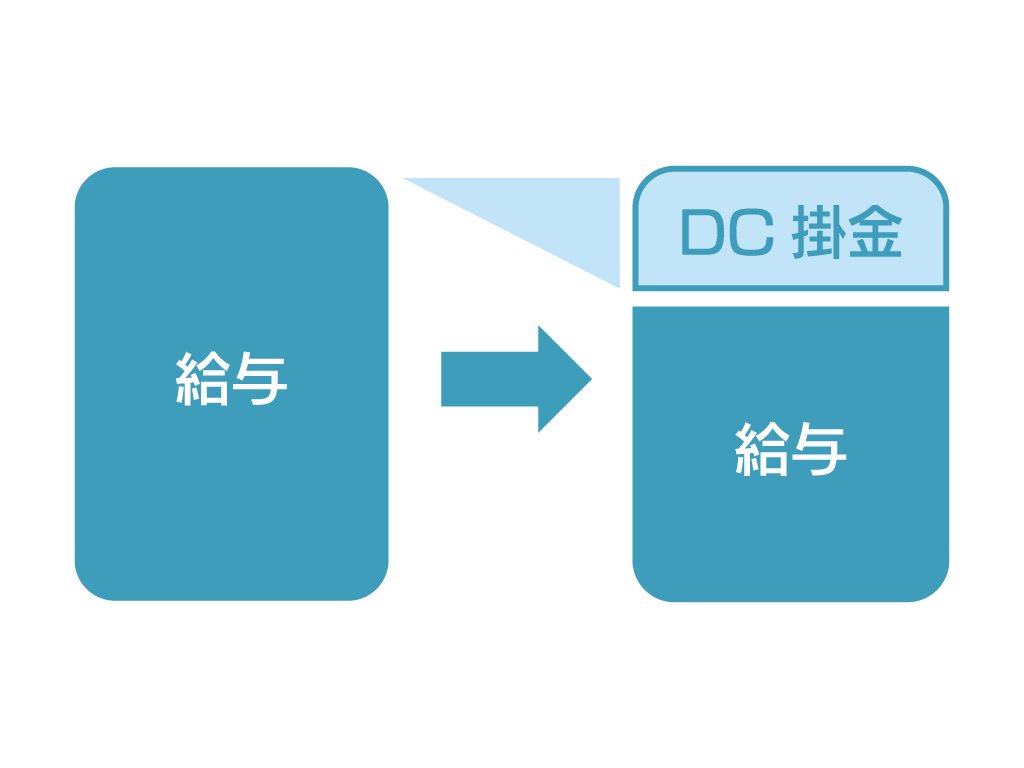

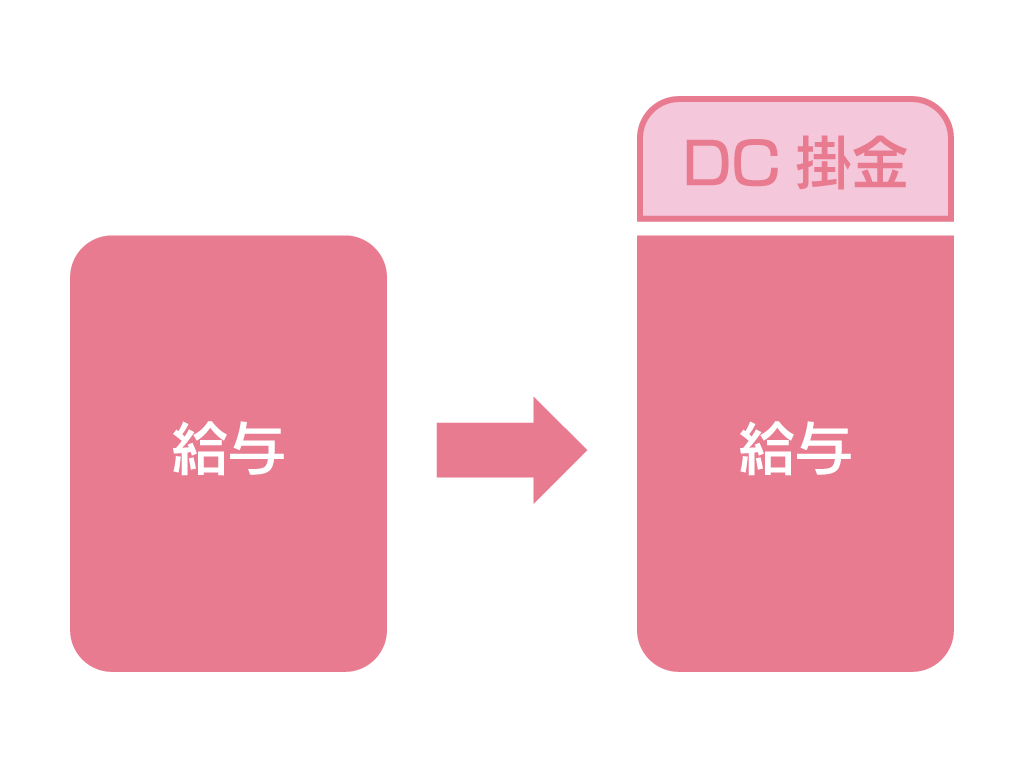

給与を減額し、その減額分を任意積立部分(生涯設計手当)とします。

対象者には制度加入の選択権を付与します。

加入者の積み立てる掛金は全額非課税、社会保険料算定の対象からも外れます。

事業主は折半負担する社会保険料の負担軽減が期待できます。

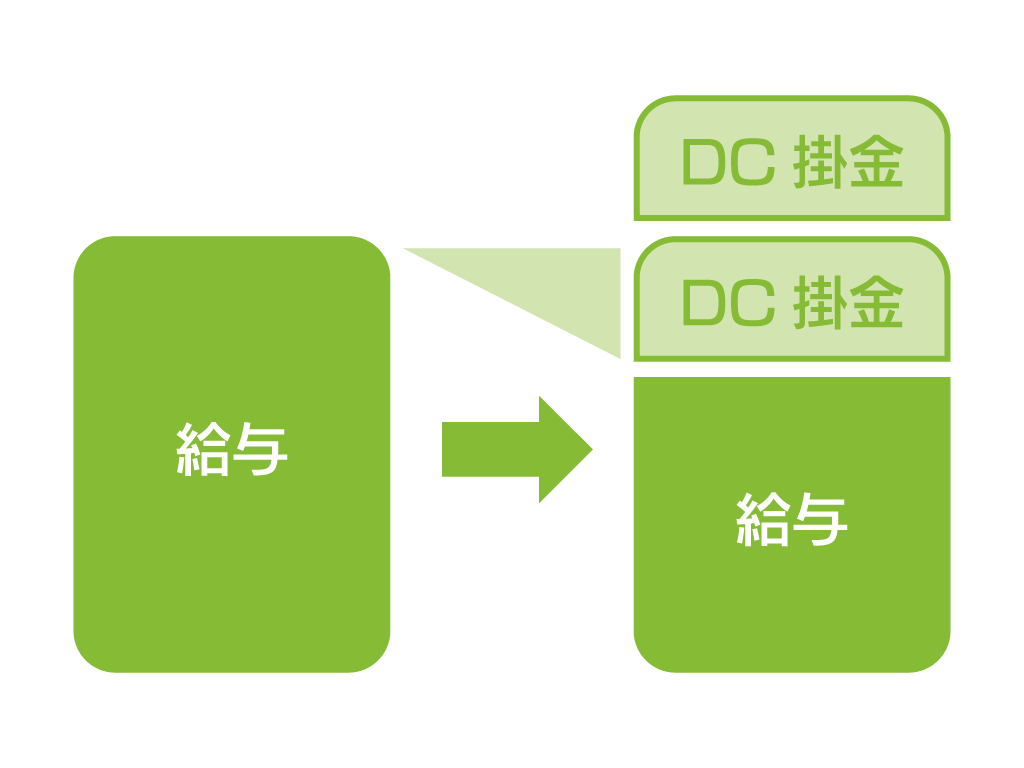

現行の給与体系を変更せず、事業主は加入者の確定拠出年金口座に掛金を退職金として拠出します。

事業主は確定拠出年金の掛金として拠出することで、退職給付債務の計上が不要になります。

①と②の併用です。選択制を併用し、会社から支給される掛金に上乗せすることで、より多くの年金資産を積み立てできます。

①②合わせて月額最大55,000円まで積み立てできます。

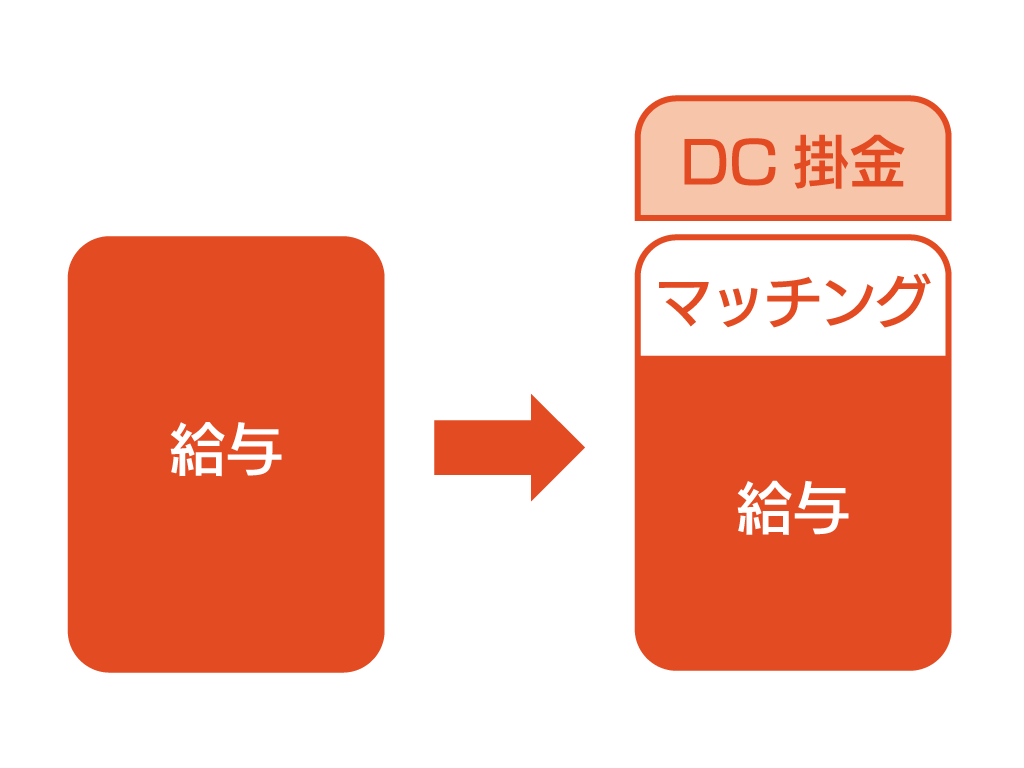

会社が拠出する掛金の範囲内で、従業員は自身の所得から掛金を上乗せして拠出できます。

マッチング拠出による掛金は、選択制と異なり社会保険料算定の対象とはなりますが、全額所得控除されるため、税金はかかりません。

税制優遇措置について

①積み立て

掛金が非課税

掛金は全額非課税で積み立てが可能です。

事業主が負担する掛金は、福利厚生費として損金として計上できます。

「選択制」の設計の場合は、社会保険料も対象外になります。

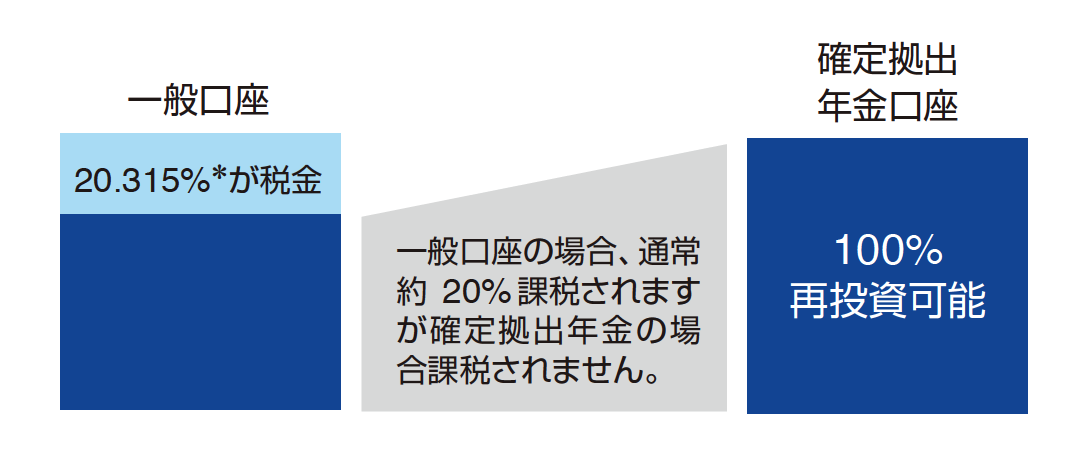

②運用

運用益が非課税

運用益は非課税です。

年金資産を効率良く積み立てできます。

③受取

各種控除で税軽減

一時金受取:対処所得控除を活用できます

例)積立期間30年(その他の退職金支給なし)の場合

1,500万円まで非課税

年金受取:公的年金等控除を活用できます

例)65歳時の受け取り(その他の年金収入なし)の場合

年間110万円まで非課税

(公的年金と合算します。)

*当税率は、20% の譲渡益への課税に加え、復興特別所得税2.1% を加えたものです。

※詳細な計算方法は、専門家または税務署等にお問い合わせください。

導入効果のシュミレーション

掛金を積み立てることによる「税・社会保険料の効果」

「選択制」の制度設計により、加入者(従業員・役員)は掛金を税金、社会保険料の負担なく積み立てることが可能です。

事業主は折半負担する社会保険料の負担軽減を期待できます。

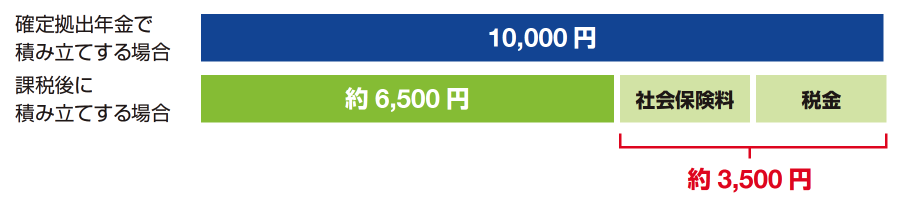

■選択制で月に1万円を確定拠出年金の掛金として拠出した場合(年齢30歳給与25万円)

| 拠出前 | 拠出後 | 効果 | |

| 社会保険料*1 | 448,452円 | 414,288円 | ▲34,164円 |

| 税金(所得税・住民税) | 167,100円 | 159,600円 | ▲7,500円 |

| 合計 | 615,552円 | 573,888円 | ▲41,664円 |

■同じ老後資金の積み立てでも (積み立て後の手取り金額を同じとする場合)(年齢30 歳 給与25 万円)

確定拠出年金は、税金と社会保険料を支払う前に1万円の掛金を積み立てます。

一旦、給与として受け取ると、税金と社会保険料を支払った後、積み立てることとなります。

*1 厚生年金保険料(2017 年10 月納付分より固定)、健康保険料(東京都 2020 年4 月納付分)、雇用保険料(2020 年4 月納付分)の合計です。

* 税効果については、所得税と住民税の軽減額の1 年分を合計した金額です。それぞれの課税時期が異なることから、実際の年間の軽減額とは異なります。

* 税金は掛金額に応じて負担軽減されますが、社会保険料は掛金額に応じて決定される「標準報酬月額」の変動による標準報酬等級のダウンによって起こり得るものです。従って、加入者の収入と掛金額に

よっては効果が表れない場合もあるのでご注意ください。また、標準報酬等級のダウンによる将来支給される老齢厚生年金の額が減少する可能性があります(老齢基礎年金には影響ありません)。

* 課税所得の計算は、基礎控除、給与所得控除、社会保険料控除のみ考慮しています。

SBIぷらす年金プランの特長

SBIぷらす年金プランの特長を3つのポイントから説明します。

1:加入者1名から導入が可能です。

一般の金融機関ではお引き受けが難しかった中小企業・小規模企業も導入可能です。

人数に関わりなく、加入者1 名、役員のみの事業所でも導入できます。

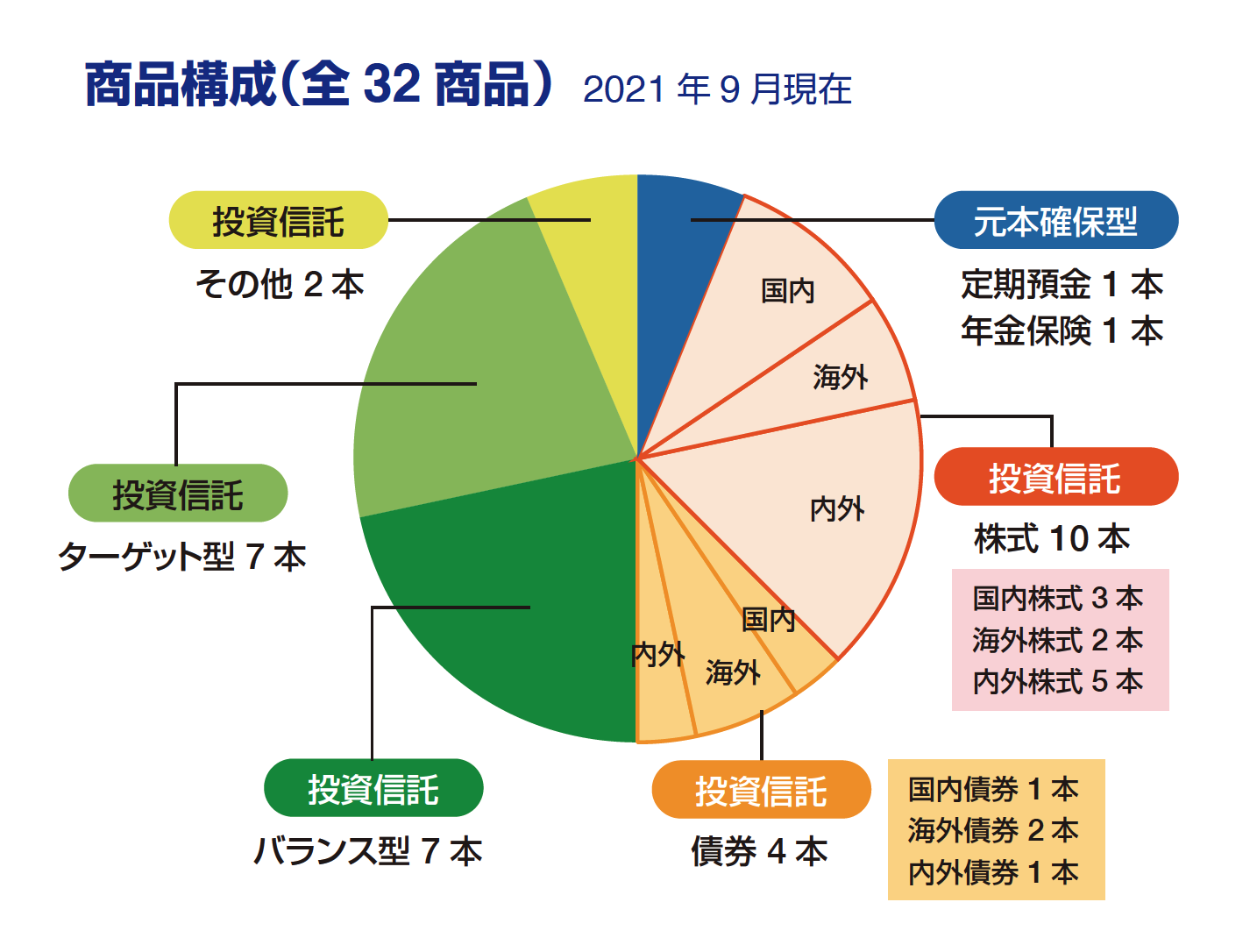

2:充実した運用商品ラインナップをご提供します。

インデックス型の運用商品は手数料の低い良質な運用商品を提供します。

もちろん、投資信託の購入時手数料(販売手数料)は無料(ノーロードファンド)です。

3:規約申請に関する支援、導入のコンサルティングをご提供します。

任意加入の選択制の他、お客様のご要望に応じたコンサルティングをご提供します。

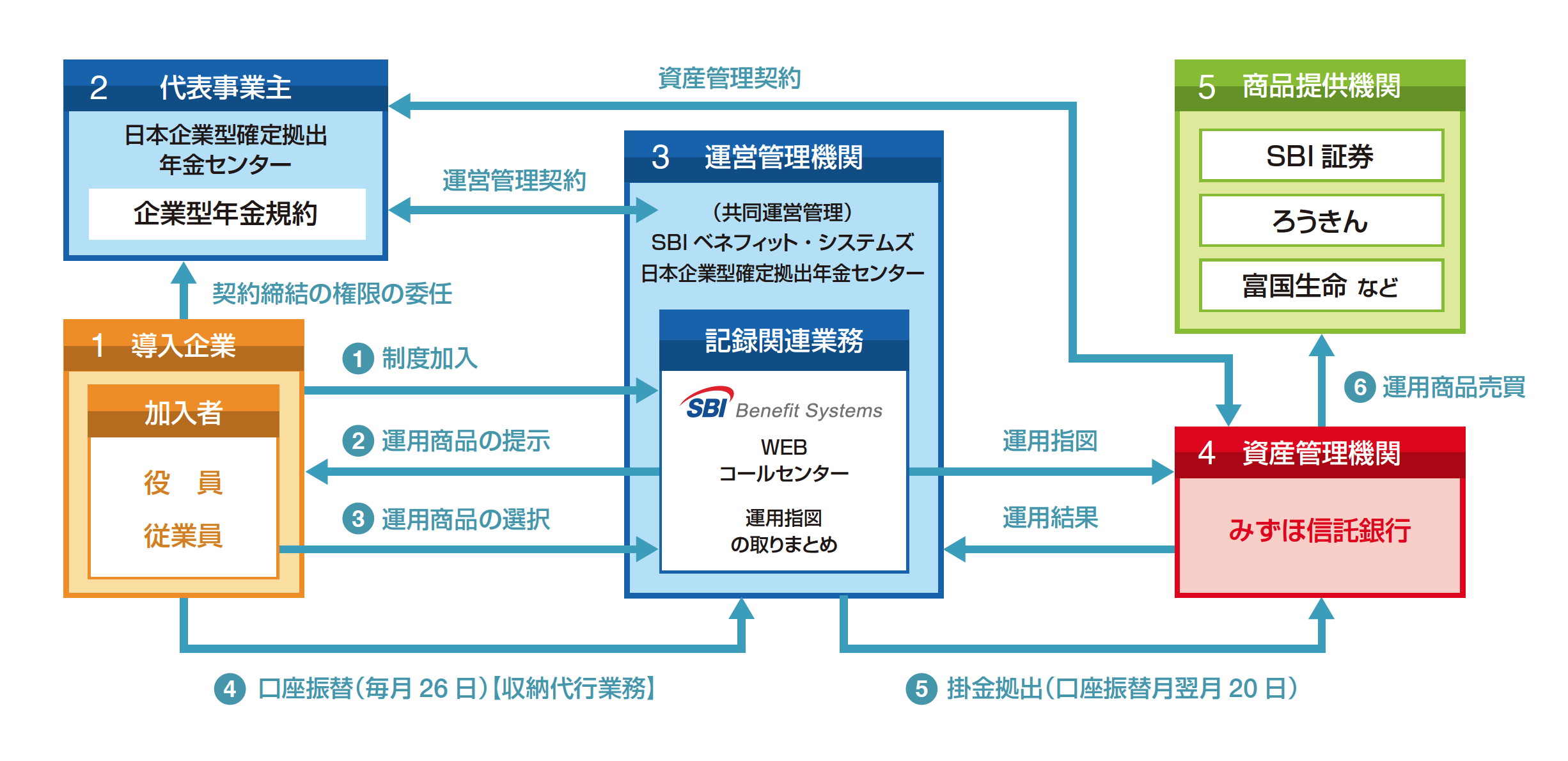

SBI ぷらす年金プランの仕組み

SBI ぷらす年金プランの仕組みは以下の通りになっています。

- 導入企業:厚生年金の適用事業所単位で地方厚生局に設立の申請をし、確定拠出年金制度を実施します。

- 代表事業主:導入企業より契約締結の権限の委任を受け、代表企業として運営管理契約、資産管理契約を締結します。

- 運営管理機関:代表事業主との運営管理契約に基づき、導入企業の確定拠出年金制度の運営を行います。

- 資産管理機関:代表事業主との資産管理契約に基づき、年金資産の信託業務を行います。

- 商品提供機関:運営管理機関が選定した運用商品を提供します。

運用商品ラインナップ

インデックス型運用(パッシブ)は業界最低水準の信託報酬手数料を実現しました!

購入時手数料(販売手数料)も無料(ノーロード)となります。

ファンドを保有している期間にかかる運用管理費用です。信託財産から自動的に差し引かれています。

ご解約(またはご購入)の際に換金代金(または買付代金)から差し引かれるものです。運用の安定性を保つために信託財産に留保されます。

| カテゴリー | 運用商品名 | 運用会社名 |

| 定期預金 | ろうきん定期(スーパー型) | 労働金庫連合会 |

| 年金保険 | フコクDC積立年金(5年) | 富国生命 |

| カテゴリー | 運用商品名 | 委託会社名 | 信託報酬(税込) | 信託財産留保額 |

| 国内株式 | 三井住友・DC つみたてNISA日本株・インデックスファンド | 三井住友DS アセットマネジメント | 0.176% | – |

| ニッセイ日経平均インデックスファンド | ニッセイアセットマネジメント | 0.154% | – | |

| 海外株式 | ニッセイ外国株式インデックスファンド | ニッセイアセットマネジメント | 0.1023% | – |

| EXE-i 新興国株式ファンド | SBI アセットマネジメント | 0.3625% | – | |

| 内外株式 | SBI・全世界株式インデックス・ファンド <雪だるま>(全世界株式) | SBI アセットマネジメント | 0.1102% | – |

| SBI・先進国株式インデックス・ファンド <雪だるま>(先進国株式) | SBI アセットマネジメント | 0.1022%程度 | – | |

| 内外債券 | EXE-i 先進国債券ファンド | SBI アセットマネジメント | 0.417% | – |

| 国内債券 | 三菱UFJ 国内債券インデックスファンド(確定拠出年金) | 三菱UFJ 国際投信 | 0.132% | – |

| 海外債券 | 野村外国債券インデックスファンド(DC) | 野村アセットマネジメント | 0.154% | – |

| バランス型 | DC インデックスバランス(株式20) | 日興アセットマネジメント | 0.154% | – |

| DC インデックスバランス(株式40) | 日興アセットマネジメント | 0.154% | – | |

| DC インデックスバランス(株式60) | 日興アセットマネジメント | 0.154% | – | |

| DC インデックスバランス(株式80) | 日興アセットマネジメント | 0.154% | – | |

| 投資のソムリエ<DC年金>リスク抑制型 | アセットマネジメントOne | 0.649% | – | |

| その他 | DC ニッセイJ-REIT インデックスファンドA | ニッセイアセットマネジメント | 0.275% | – |

| 三井住友・DC外国リートインデックスファンド | 三井住友DS アセットマネジメント | 0.297%以内 | – |

| カテゴリー | 運用商品名 | 委託会社名 | 信託報酬(税金) | 信託財産留保額 |

| 国内株式 | フィデリティ日本成長株ファンド | フィデリティ投信 | 1.683% | – |

| 海外債券 | SBI-PIMCO 世界債券アクティブファンド(DC) | SBI ボンド・インベストメント・マネジメント | 0.8294% | – |

| 内外株式 | コモンズ・30・ファンド | コモンズ投信 | 1.078% 以内 | – |

| キャピタル世界株式ファンド(DC 年金つみたて専用) | キャピタル・インターナショナル | 1.085% 程度 | – | |

| ひふみ年金 | レオス・キャピタルワークス | 0.836% | – | |

| バランス型 | セゾン・バンガード・グローバルバランスファンド | セゾン投信 | 0.590% 程度 | 0.10% |

| セゾン資産形成の達人ファンド | セゾン投信 | 1.550% 程度 | 0.10% |

| カテゴリー | 運用商品名 | 委託会社名 | 信託報酬(税金) | 信託財産留保額 |

| ターゲット型 | フィデリティ・ターゲット・デート・ファンド(ベーシック)2030 | フィデリティ投信 | 0.3700% 程度 | – |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2035 | フィデリティ投信 | 0.3800% 程度 | – | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2040 | フィデリティ投信 | 0.3800% 程度 | – | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2045 | フィデリティ投信 | 0.3800% 程度 | – | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2050 | フィデリティ投信 | 0.3800% 程度 | – | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2055 | フィデリティ投信 | 0.3900% 程度 | – | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2060 | フィデリティ投信 | 0.3800% 程度 | – |

- 運用商品が未選択の場合は原則「ろうきん定期(スーパー型)」が自動的に選択されます。

- 商品一覧の「信託報酬」欄の数値は、信託報酬以外にファンドの管理に係る費用が発生するものについては当該費用を加味した料率を表示しています。

- 運用商品は、2021 年9 月時点の情報に基づいて表示しています。

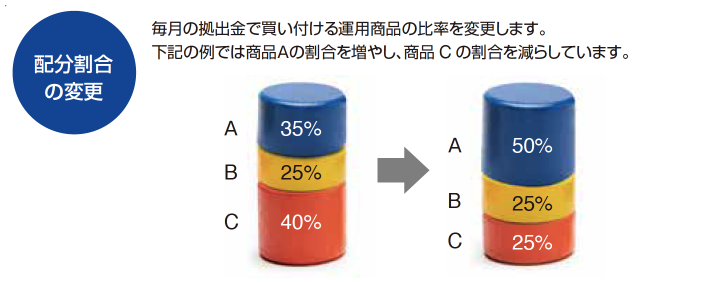

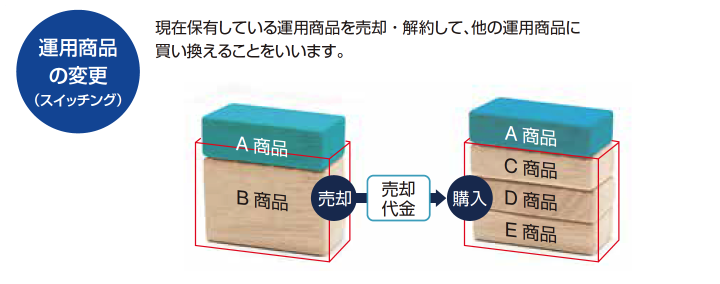

運用商品は自由に変更可能です。

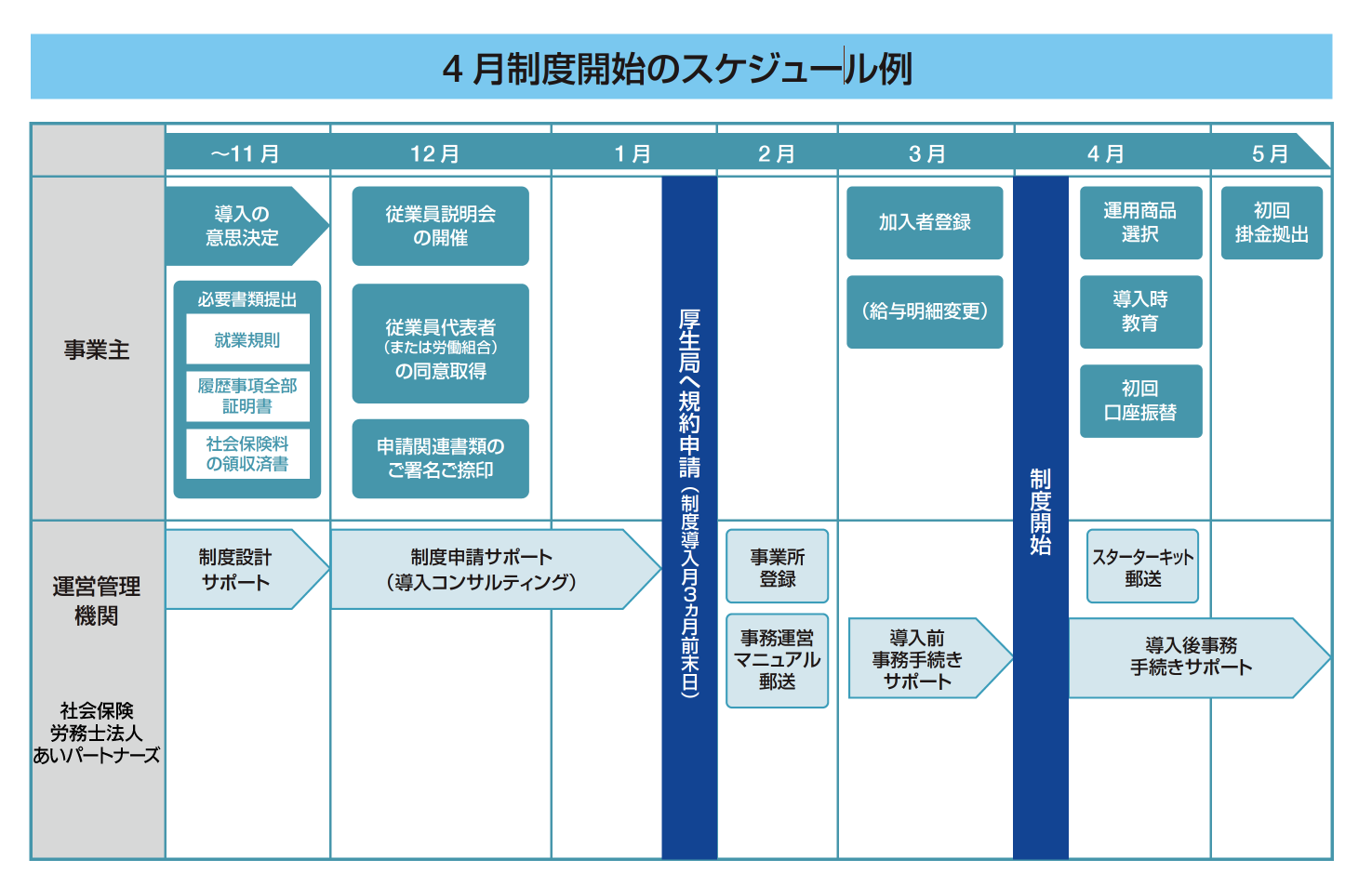

制度導入までのスケジュール例

必要書類のご案内

企業型年金規約の厚生局への承認申請にあたり、下記書類をご提出ください。

- 履歴事項全部証明書コピー(変更がなければ古いものでも可)

- 就業規則(編集が可能な形式のもの)

就業規則本文に契約社員規程や継続雇用規程等の定めがあれば併せてご提出ください。 - 育児・介護休業規程(編集が可能な形式のもの)

- 保険料納入告知額領収済額通知書コピー(サンプル参照)

発行日は申請月の前月から起算して3ヵ月以内

●企業型年金規約の承認申請は、厚生年金適用事業所の就業規則等、関連諸規程が整備されていることが条件となります。

●規程に不備があり、弊社で修正が出来ないと判断した場合は、申請をお断りすることがございますので、予めご了承ください。

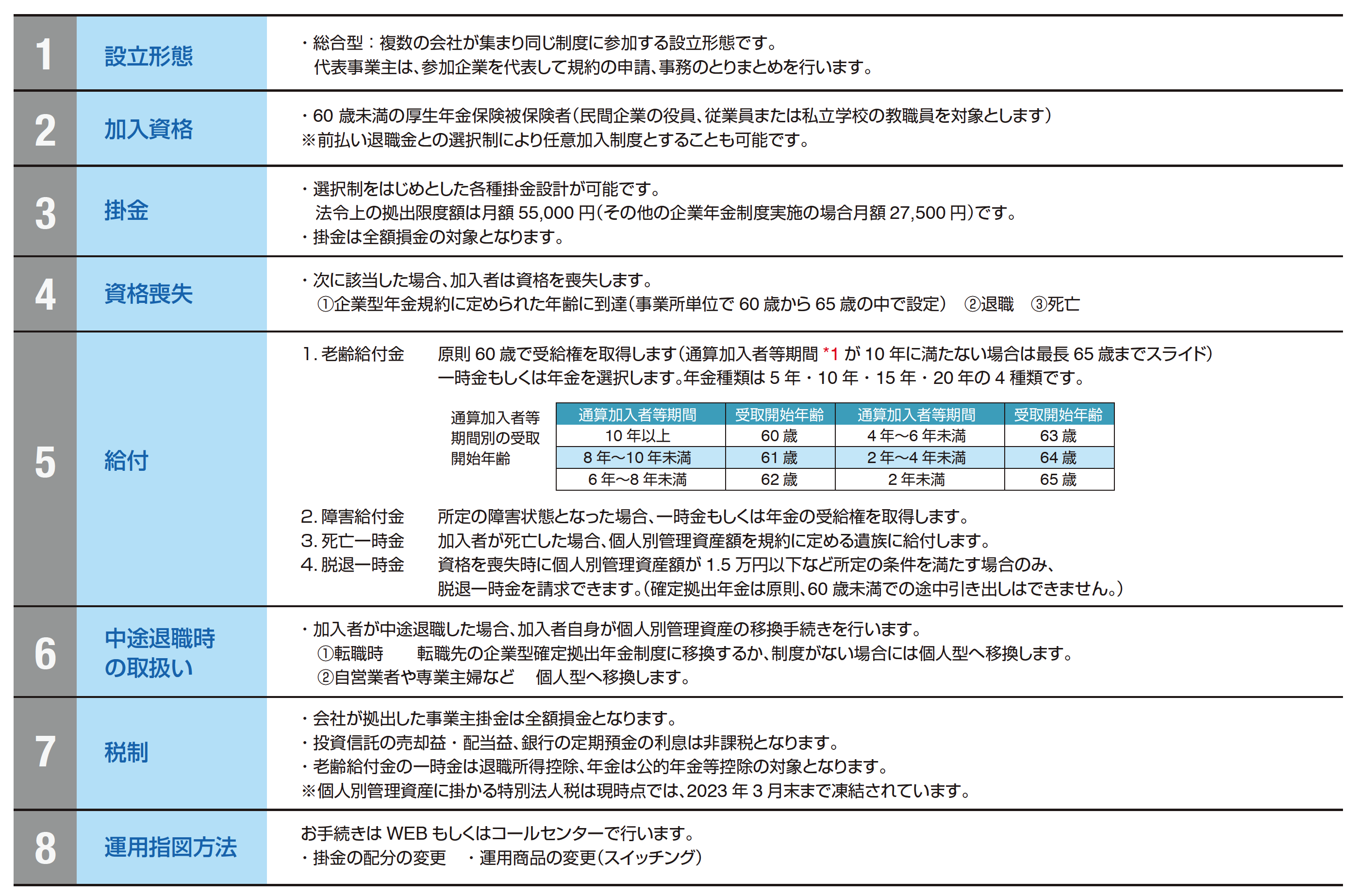

SBIぷらす年金プランの概要

*1 企業型と個人型それぞれの加入者期間と運用指図者期間を通算した期間です。

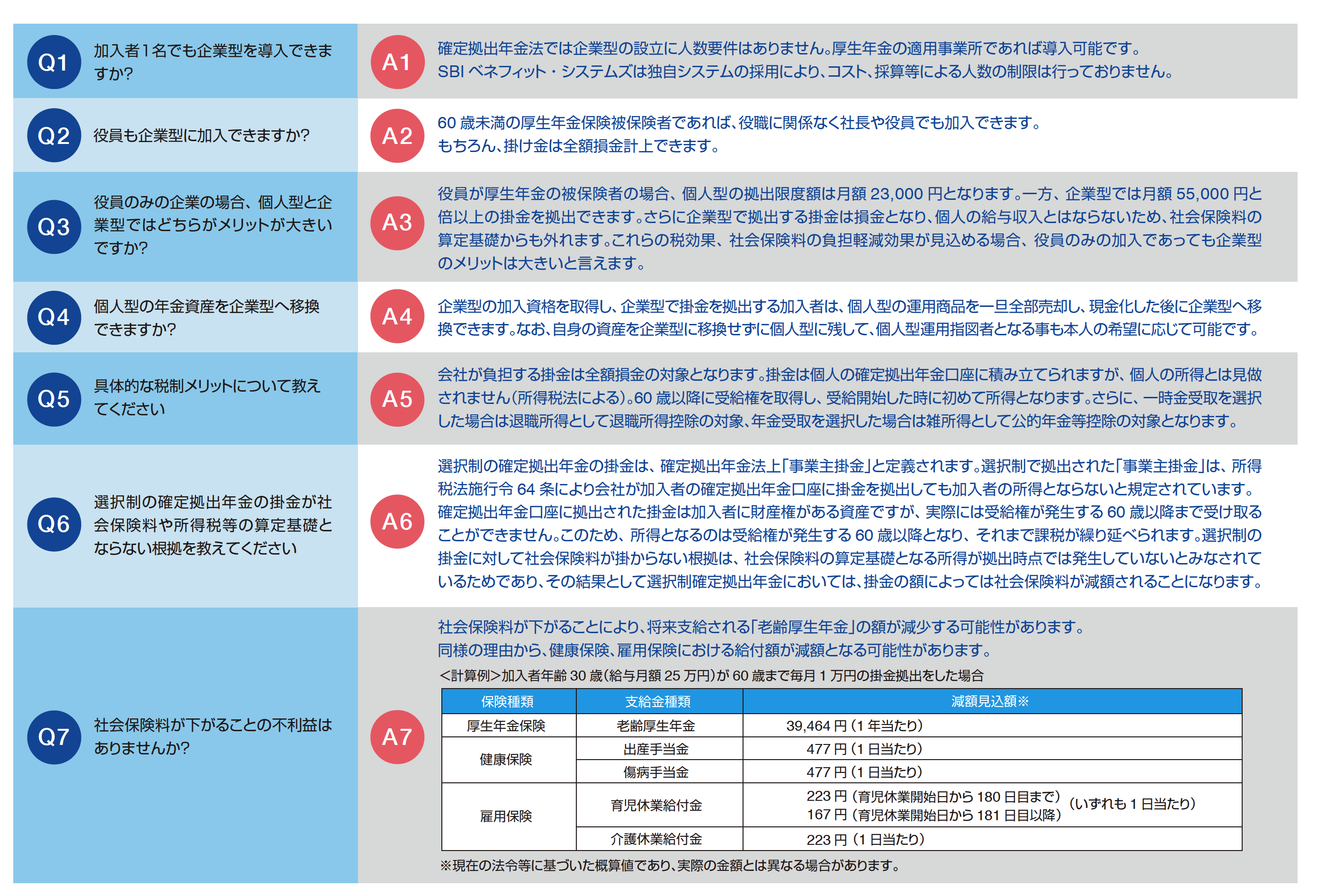

よくあるご質問(Q&A)

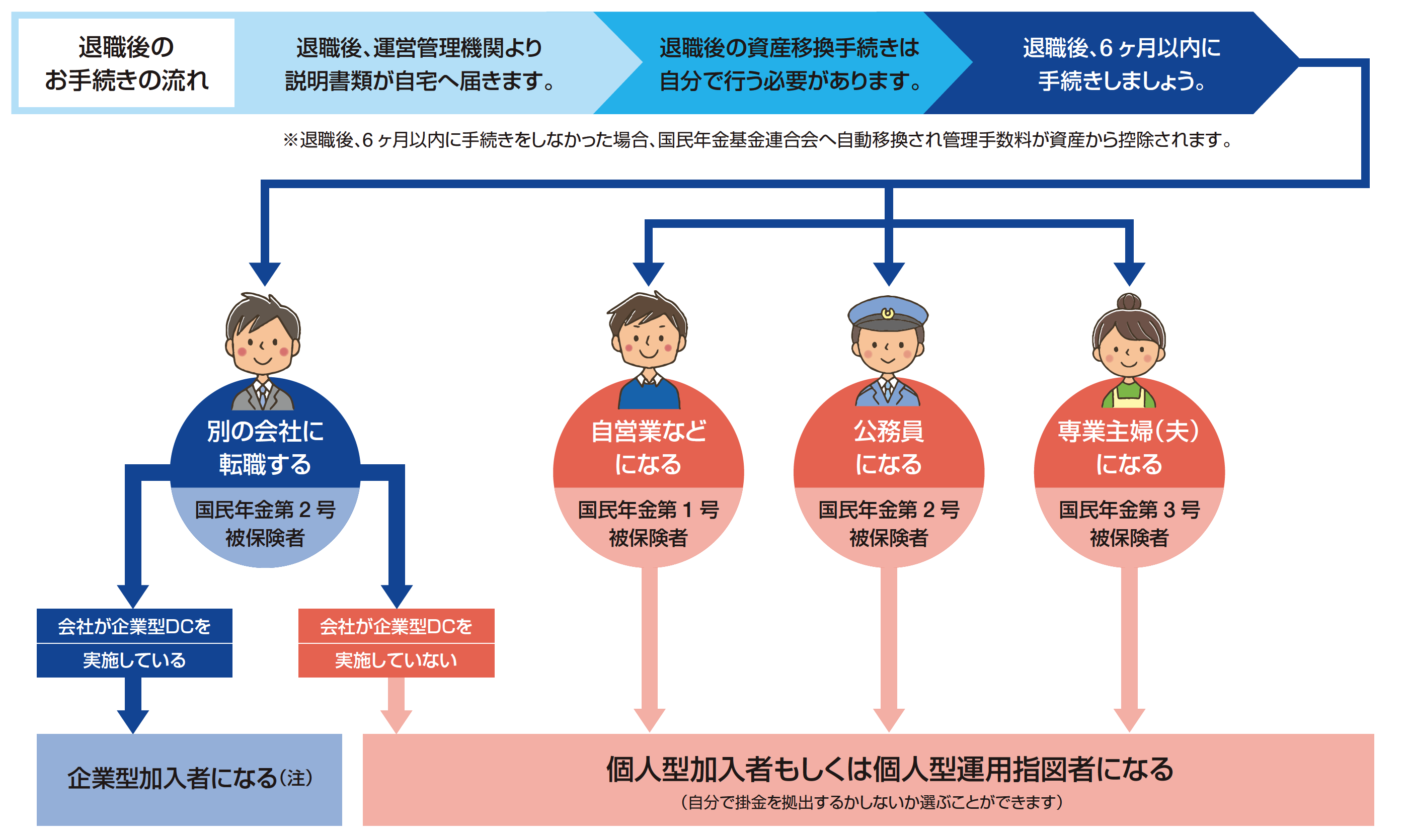

途中退職した場合の選択肢(ポータビリティ)

(注)・規約上個人型への加入を認めている場合、企業型と同時に個人型加入者となることが可能です。前職の年金資産は企業型に移換します。

・企業型確定拠出年金に加入資格がない場合、もしくは加入する事を選択しなかった場合は前職の年金資産を個人型に移換し、個人型の加入者または運用指図者となることができます。

「SBI ぷらす年金プラン」導入にあたっての注意点

「SBIぷらす年金プラン」は確定拠出年金法に基づく企業型年金制度となります。

導入にあたっては、必ず下記の注意点をご確認ください。

- 確定拠出年金で積み立てられた年金資産は、60 歳以降最長65 歳で受給権を取得するまで引き出しをすることはできません。

( 法令上の脱退一時金の請求要件を満たした場合、加入者の死亡もしくは所定の障害状態となった場合を除きます。) - 掛金は毎月所定日にご指定の口座より口座振替となります。法令上、未納分の追納はできませんのでご注意ください。

- 掛金が2 か月連続で口座振替されない場合、制度を脱退いただきますので、予めご了承ください。

- 法令上、加入者への運用に関する基礎的な投資教育、継続教育は、制度を実施する事業主の責務となります。

- 企業管理者が使用する管理者サイトは、対応するインターネットブラウザ(*) がマイクロソフト社Windows をOS(オペレーティングシステム)とするInternetExplorer11(IE11)、Microsoft Edge もしくはGoogle Chrome のみとなります。

その他のOS、ブラウザはご利用できませんのでご注意ください。

* インターネット上のウェブ ページの情報を画面上に表示するための閲覧ソフト - 加入者のご登録作業にマイクロソフト社のMicrosoft Excel を使用します。

その他の代替ソフトは動作しませんのでご注意ください。

当記事は、作成日時点における信頼できる情報に基づいて作成していますが、その正確性、完全性を保証するものではありません。今後、外部環境の変化、法令や税制等の改定により、取扱内容が変更される場合があります。また、会計、税務、法律面の取り扱いにつきましては、各専門家にご確認のうえ、自らご判断ください。